La gestion successorale est un aspect crucial de la planification financière. Préparer la transmission de son patrimoine est essentiel pour minimiser les taxes et éviter les conflits familiaux. Dans cet article, nous allons explorer l’importance de la gestion successorale et quelques pistes pour protéger vos proches.

Comprendre les droits de succession

Nous subissons de plein fouet les différentes taxes comme la TVA, la taxe sur les produits pétroliers que nous payons à chaque passage à la pompe, l’impôt sur le revenu que nous payions à présent tous les mois ou encore la taxe foncière qui n’a cessé d’augmenter ces dernières années. Et si nous les connaissons si bien, c’est parce que nous les payons régulièrement. Mais il existe une taxe que nous payons bien moins souvent : Les droits de succession, appelés aussi Droits de Mutation à Titre Gratuit (DMTG).

Payer plus de 50 % de ce que votre oncle préféré vous lègue vous semble injuste ?

Scénarios de succession

Imaginez alors avoir payé 24 000 € en frais de notaire pour acheter une belle maison afin de la louer. Vous paierez ; 85 000 € d’impôts sur les revenus fonciers et de charges pendant vos 35 dernières années, et environ 15 000 € de taxe foncière de votre poche après avoir été bien conseillé pour en déduire un maximum. Et je ne compte pas les différents travaux de rafraîchissement.

Vous l’imaginez ? Parfait. Cette maison, vous l’avez achetée 300 000 euros, c’était une bonne affaire puisque le développement de l’agglomération juste à côté a fait monter le prix de l’immobilier et que vous estimez cette maison à 450 000 euros à présent. Bonne nouvelle non ?

Maintenant, malheureusement, il vous arrive quelque chose, vous quittez vos proches. Ils se rendent chez le notaire, mais vous n’avez pas préparé la transmission de votre patrimoine et votre succession, comme 81 % des Français*.

Frais et valeur de la maison :

| Description | Montant (€) |

| Prix d’achat de la maison | 300 000 € |

| Valeur actuelle de la maison | 450 000 € |

| Droits de succession à payer (tranche à 20%) | 90 000 € |

| Frais et impôts divers durant la période de détention | |

| Frais de notaire (à l’acquisition) | 24 000 € |

| Impôts sur les revenus fonciers et charges (estimation) | 85 000 € |

| Taxe foncière (estimation) | 15 000 € |

| Total frais et impôts | 124 000 € |

Sans préparation successorale

Autre exemple, vous partez à un grand âge, vous étiez marié, avez deux enfants, une belle résidence principale, quelques économies à la banque, mais surtout cette résidence locative pour laquelle vous avez déboursé presque 125 000 € de taxes et impôts divers (si je voulais être taquin, j’aurai parlé des impôts sur le revenu que vous avez payé sur vos salaires qui vous servaient à rembourser votre crédit et j’aurai aussi parlé de la TVA payée pour les différents travaux payés, mais je me permets de rester niais à ce sujet).

Vous paierez, ou plutôt, vos deux enfants paieront un peu moins de 20 % sur la valeur de cette résidence principale, à votre départ et à celui de votre conjoint, ce qui représente un peu moins de 90 000 €. Vos héritiers paieront 90 000 € pour récupérer ce bien en taxes et comme je ne suis absolument pas taquin, je ne vous parlerai pas des émoluments du notaire et des autres dépenses.

Sondage « Les Français, l’héritage et les droits de succession » réalisé par Odoxa pour Challenge

Héritage familial

Imaginons autre chose, vous avez hérité cette maison de vos parents. Enfant unique, ils vous ont légué un patrimoine confortable, ce qui fait que vous devez payer environ 30 % de cette maison en DMTG pour la récupérer.

Pourquoi environ 30 % et pas 20 % comme tout à l’heure ? Parce que cette taxe est progressive. Comme l’impôt sur le revenu, plus vous léguez de patrimoine à une personne, plus la taxe est importante, et plus la personne est éloignée de vous dans votre arbre généalogique, plus la taxe est importante aussi.

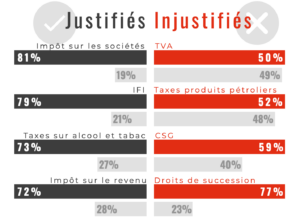

30 % de 300 000 € correspondent approximativement à 90 000 €, si on l’ajoute à ce que devront payer vos héritiers, cela correspond à un total de 180 000 € de payé sur deux générations pour un bien qui est valorisé aujourd’hui à 450 000 €, soit près de 40 %. Vous trouvez ça injuste ? 77 % des Français* trouvent cela injuste aussi.

Pour mieux comprendre les coûts associés à la succession, voici un tableau comparatif :

| Scénario | Valeur de la maison (€) | Droits de succession (€) | Taxes et impôts divers durant la période détention (€) |

Total à payer (€) |

| Sans préparation successorale | 300 000 | 90 000 (tranche à 30%) | 125 000 | 215 000 |

| Sur 2 générations | ||||

| Héritage familial (1ère génération) | 300 000 | 90 000 (tranche à 30%) | 0 | 90 000 |

| Héritage familial (2ème génération) | 450 000 | 90 000 (tranche à 20%) | 0 | 90 000 |

| Total sur 2 générations | 450 000 | 180 000 | 0 | 180 000 |

Et encore, nous restons dans une situation où la dernière tranche de taxation est de 20 %, où vous êtes deux pour léguer à deux enfants, donc nous divisons les taxes par quatre. Mais imaginez avec un peu plus de patrimoine, un peu moins d’héritiers, ou bien un peu plus éloignés.

Vous vous souvenez quand je vous parlais de votre oncle préféré et de la taxation supérieure à 50 % ? J’ai étudié leur dossier il y a quelques années. Un couple avec deux belles situations, un beau patrimoine, pas d’enfants, mais rien de préparé pour léguer leur patrimoine à leur nièce. Les simulations indiquaient un peu plus d’un million d’euros de DMTG à s’acquitter pour leur nièce et en utilisant quelques mécanismes légaux et fiscaux, nous sommes parvenus à diviser ce montant par 10, soit presque 900 000 € d’économie.

Je vous parle de taxes et d’impôts, vous râlez sans doute en lisant ces mots, mais anticiper la succession et la transmission de votre patrimoine vous permet de maîtriser ce qu’il se passera après votre dernier jour.

J’ai perdu mon grand-père pendant la période du 1ᵉʳ confinement et ma grand-mère il y a deux ans. Depuis, une guerre a éclaté dans ma famille alors que nous avions d’excellents rapports, mais une partie de la famille souhaite vendre, et pas l’autre… La situation est bloquée, il n’y a rien à faire et personne n’entretient la maison. Il s’agit d’une belle maison de vacances, c’est embêtant, certes, mais pas vital, contrairement à d’autres situations.

L’Histoire de mamie Jeannine vs la Bru (l’influence d’un tiers)

Jeannine a perdu son mari il y a quelques années, elle est âgée et vit toujours dans leur grande maison familiale où elle et son défunt mari ont élevé leurs 5 enfants. Grande maison familiale qui a pris beaucoup de valeur depuis leur achat il y a plus de 60 ans. N’ayant pas préparé la succession, Jeannine ne peut pas vendre la maison sans l’accord de ses 4 enfants et de 3 de ses petits-enfants, bien évidemment, l’un de ses enfants s’est marié et sa compagne ne souhaite pas vendre cette magnifique maison, incitant son conjoint, le fils de Jeannine, à refuser la vente.

Jeannine vit seule et doit s’acquitter de grosses factures liées à cette maison, elle ne peut pas l’entretenir, car elle est âgée et n’en a pas les moyens. Cette situation aurait pu être évitée facilement en mettant en place une solution simple en accord avec un notaire.

La question de la succession et de la transmission de patrimoine n’est pas qu’une question d’argent. C’est aussi un début de réponse à la question suivante : « Comment protéger ses proches après son passage sur Terre ? »

Comment optimiser vos droits de succession ?

Optimiser vos droits de succession est essentiel pour protéger votre patrimoine et réduire les taxes à payer. Voici quelques stratégies légales et fiscales que vous pouvez utiliser :

1. Faites des donations de votre vivant

En effectuant des donations de votre vivant, vous pouvez réduire la base taxable de votre héritage. En France, les donations bénéficient d’abattements renouvelables tous les 15 ans, ce qui vous permet de transmettre progressivement une partie de votre patrimoine tout en profitant des exonérations fiscales.

2. Souscrivez une assurance-vie

Les contrats d’assurance-vie sont un excellent moyen de transmettre une partie de votre patrimoine. Les primes versées avant 70 ans bénéficient d’un abattement important, et les sommes transmises sont souvent hors succession, ce qui réduit les droits à payer.

3. Utilisez le Pacte Dutreil

Le pacte Dutreil permet de réduire les droits de succession pour les transmissions d’entreprises. Vous pouvez bénéficier d’une exonération de 75 % de la valeur des titres transmis, à condition de respecter certains engagements de conservation et de gestion.

4. Optez pour le démembrement de propriété

Le démembrement de propriété consiste à séparer l’usufruit (droit d’usage et de perception des revenus) de la nue-propriété (droit de disposer du bien). En transmettant la nue-propriété de votre vivant, vous réduisez la base taxable pour la succession.

5. Profitez des abattements fiscaux

Utilisez les abattements fiscaux prévus par la loi. Par exemple, chaque parent peut transmettre jusqu’à 100 000 € par enfant sans taxation, tous les 15 ans. De même, les enfants et petits-enfants bénéficient d’un abattement de 31 865 € sous conditions.

6. Adoptez des stratégies de transmission anticipée

Préparer votre succession à l’avance vous permet de bénéficier de conseils personnalisés pour réduire les droits de succession. Cela peut inclure la mise en place de testaments, de donations-partages ou encore de structures adaptées comme les sociétés civiles.

7. Investissez dans des biens défiscalisés

Certains investissements, comme les monuments historiques ou les forêts ou même les œuvres d’arts (sous certaines conditions) bénéficient de régimes fiscaux avantageux. Transmettre ces biens vous permet de bénéficier de réductions importantes sur les droits de succession.

8. Envisagez la donation-partage

La donation-partage vous permet de transmettre de votre vivant une partie de votre patrimoine tout en répartissant équitablement les biens entre vos héritiers. Cela vous permet de profiter des abattements fiscaux et de figer la valeur des biens transmis, évitant ainsi une revalorisation ultérieure qui pourrait augmenter les droits de succession.

Ces pistes constituent quelques-unes des nombreuses stratégies possibles pour optimiser vos droits de succession. Il est important de noter qu’une analyse approfondie de votre situation personnelle est nécessaire pour déterminer les solutions les plus adaptées à vos besoins.

Qu’attendez-vous pour faire une estimation grâce à une étude successorale transgénérationnelle ?

Anticiper et préparer la transmission de votre patrimoine est essentiel pour optimiser les droits de succession. En utilisant les mécanismes légaux et fiscaux disponibles, vous pouvez réduire les montants à payer et protéger vos proches. En tant que conseiller en gestion de patrimoine, je peux réaliser pour vous une étude successorale transgénérationnelle, un outil précieux pour y voir plus clair et choisir les stratégies les plus adaptées à votre situation. N’hésitez pas à me contacter!

Jordan Rousseau